Wer „die Solvenz der SNB“ googelt findet den Basisbeitrag vom 5. September 2015 ganz oben auf der Seite an erster Stelle. Er hat auch nach über 3 Jahren wenig an Aktualität verloren, namentlich wenn es um Fragen geht wie

- Macht die SNB mit dem Druck von Banknoten Gewinne?

- Schafft sie damit Eigenkapital?

- Wie finanziert sie ihre Interventionen an den Devisenmärkten?

- Wie wirksam ist die Compliance?

- Kann sie illiquid werden

- oder sogar Konkurs gehen?

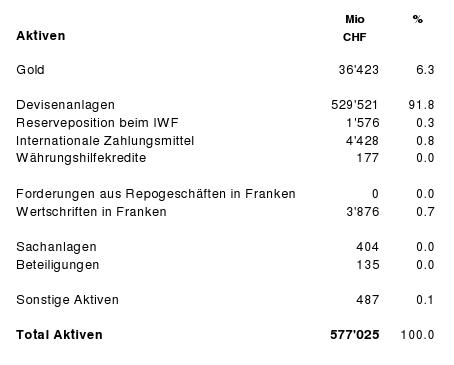

Der Basisbeitrag schloss mit der Hoffnung, die SNB stabilisiere ihre Devisenanlagen auf 500 Mia Franken bzw reduziere ihre Währungs- und Kursrisiken. Diese Hoffnung hat sich nicht erfüllt, im Gegenteil:

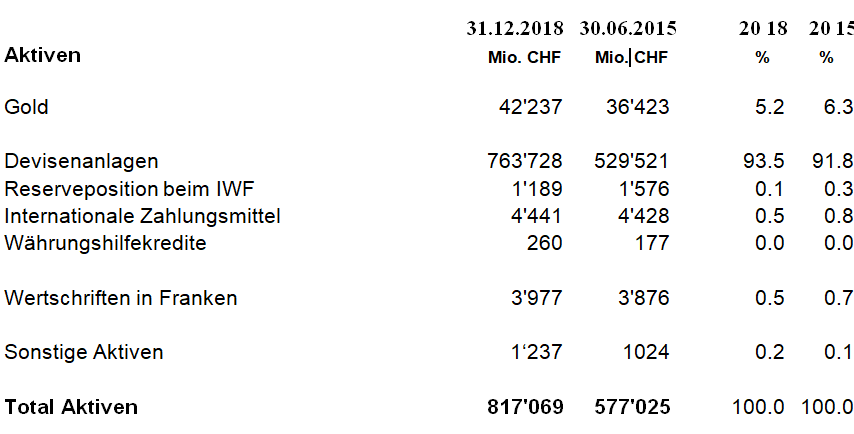

Ein Hedgefonds?

Um sich der Aufwertung der Schweizer Währung entgegenzustemmen hat die SNB ihre Politik der Deviseninterventionen ungehindert fortgesetzt mit dem Ergebnis, dass die Devisenanlagen per Bilanzstichtag auf 764 Mia Franken oder um 44.2% gestiegen sind, wie folgende Bilanz per 31.Dezemer 2018 zeigt:

Die Devisenanlagen von 764 Mia Franken betragen 93.5% der Gesamtaktiven. Die Aktivseite der Bilanz gleicht damit einem Hedgefonds (einem Investmentfonds mit hohen Risiken). Bei den Devisenanlagen entfallen 36% auf US-Dollar, 39% auf Euro, 8% auf Yen, 7% auf Pfund und 10% auf übrige Währungen (gegenüber dem Vorjahr unverändert). Als Anlagekategorien nennt die SNB 69% Staatsanleihen, 12% andere Anleihen und 19% Aktien. Das Aktien-Portefeuille beträgt damit rund 145 Mia Franken und umfasst rund 6000 Titel aus 95% aller Aktienmärkte weltweit. („Die SNB investiert passiv, Philippe Béguelin in Finanz und Wirtschaft vom 28. Juli 2018. (Klicken Sie zum Weiterlesen)

„Ihr Portefeuille müsste Schöpfungsfonds heissen, denn sie speist es aus der Geldschöpfung“.

Währungs- und Kursrisiken auf Devisenanlagen

Die Währungs- und Kursrisiken auf den Devisenanlagen (Anleihen und Wertpapiere) sind gigantisch. Für diese Risiken sind zwar Rückstellungen gebildet worden (Rückstellungen für Währungsreserven), diese aber unter dem Eigenkapital aufgeführt. (Klicken Sie zum Weiterlesen)

Die unter dem Eigenkapital bilanzierten Rückstellungen für Währungsreserven von 68 Mia Franken sind prozentual zu den bilanzierten Devisenanlagen von 764 Mia Franken bescheidene 8.9%. Wie weit mit diesen Rückstellungen das inhärente oder mittelfristig latente Währungs- und Marktrisiko abgedeckt ist, namentlich bei rückläufiger Wirtschaftslage, ist schwer zu beurteilen. Im Vergleich zu den Währungs- und Marktrisiken sind die ordentlichen Einnahmen aus Anleihen (Zinseinnahmen), Dividenden und Negativzinsen bescheiden.

(Anzumerken bleibt, dass die SNB weiterhin von Devisenreserven spricht, wenn sie Devisenanlagen meint, was bei Wirtschaftsjournalisten und in der Politik immer wieder zu Fehlinterpretationen führt).

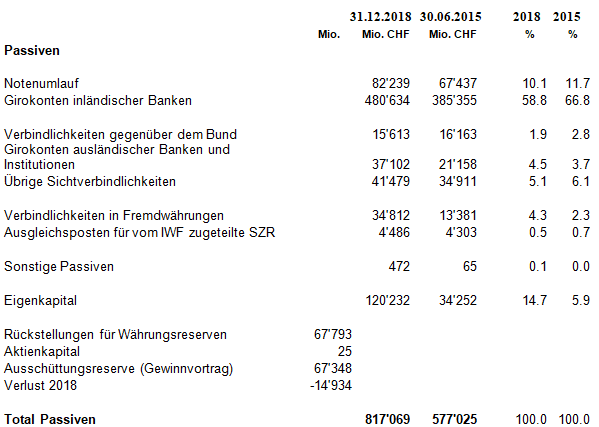

Die Finanzierung der Deviseninterventionen

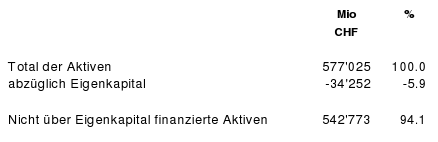

Die Gesamtaktiven sind zu 85,3% fremdfinanziert. Zur Fremdfinanzierung beigetragen haben vor allem die inländischen Geschäftsbanken und Institutionen mit enormen 481 Mia Franken (Girokonten inländische Banken und Institutionen). Die Zusammensetzung dieser Bilanzpositionen ist nicht bekannt, es ist aber anzunehmen, dass auch die Kantonalbanken dabei sind.

(Auch hier gilt anzumerken, dass die SNB bei den Girokonten inländische Banken unbelehrbar und ungehindert von Sichtguthaben der Nationalbank spricht, eine Terminologie, die von der Wirtschaftspresse weitgehend übernommen wurde. Der Begriff Sichtschulden wird gemieden wie die Pest).

Die drohende Überschuldung

Ein Einbruch der Wirtschaft würde blutige Wunden bei der SNB hinterlassen. Sie könnte kaum reagieren, ohne den Schweizer Franken zu stärken und dabei hohe Kursverluste zu erleiden.

Rutscht das Eigenkapital aufgrund hoher Kursverluste gegen Null droht eine Überschuldung (bei einer Überschuldung sind die Schulden grösser als das Vermögen bzw. die Passiven grösser als die Aktiven, woraus ein negatives Eigenkapital resultiert). Was für eine Aktiengesellschaft im Allgemeinen und für eine Bank im Besonderen die Weiterführung gefährden würde sei für eine Zentralbank kein Problem, wird immer wieder gesagt. Sie könne nicht Konkurs gehen. Beispiele dazu seien die Zentralbank der noch jungen Tschechischen Republik und die Zentralbank von Chile.

Doch was für ein Benchmark für unsere stolze Nationalbank. Chile kann kein Vorbild sein. Und von wegen Preisstabilität: 10’000 chilenische Pesos entsprechen heute einem Gegenwert von 15 Schweizer Franken!

Von einer drohenden Überschuldung und ihren Folgen spricht niemand. Es würde nicht schaden von der SNB-Spitze zu erfahren, sie würde eine Überschuldung unter keinen Umständen hinnehmen. (Klicken Sie zum Weiterlesen)

- Wer wäre in der Lage und willens, zur Überwindung der Überschuldung neues Eigenkapital einzuschiessen (in der Grössenordnung von 100 Mia Franken)?

- Die inländischen Geschäftsbanken hätten Guthaben bei einer überschuldeten Zentralbank. Müssten sie diese Guthaben wertberichtigen?

- Mit einer überschuldeten Nationalbank wäre der Bankenplatz Schweiz am Boden. Wie lange würde die Schweiz diese Situation politisch hinnehmen?

Wie vertrauensbildender wäre es, wenn solche Berichte öffentlich zugänglich wären, vor allem dann, wenn die SNB alles „im Griff“ hat. Zweifel sind angebracht. Warum macht man sich lächerlich wenn man befürchtet, schlussendlich in den Euro gedrängt zu werden?

Eine „taumelnde“ SNB?

Die SNB vertritt die Auffassung, einerseits an den Devisenmärkten weiter uneingeschränkt intervenieren und andererseits die Negativzinsen weiter erhöhen zu können (Fritz Zurbrügg, Vizepräsident der SNB im ECO-Interview vom 7. Januar 2019). Dabei ist folgendes zu beachten:

Weitere Deviseninterventionen können grundsätzlich nicht aus flüssigen Mitteln der SNB finanziert werden (aus Schweizer Franken), ganz einfach deshalb, weil diese fehlen. Infolgedessen: kauft die SNB weitere Fremdwährungen lässt sie, einfach gesagt, bei inländischen Geschäftsbanken „anschreiben“. Sie kauft auf Kredit. Damit sind die neuen Anlagen – wie auch die Mehrheit der alten – fremdfinanziert. Die Folge: die Bilanzverlängerung geht in die nächste Runde und die Währungs- und Kursrisiken nehmen weiter zu.

Die SNB ist gehalten, diese Politik der Bilanzverlängerung zu stoppen und zwar bevor die Devisenanlagen 1,0 Bio Franken überschreiten. Die US-Zentralbank macht es vor: (Klicken Sie zum Weiterlesen)

Auch die SNB muss diesen Weg beschreiten. Doch einfacher gesagt als getan: (Klicken Sie zum Weiterlesen)

Wo liegt der Handlungsspielraum bei der Zinspolitik? Sollte die Schweiz in nächster Zeit in eine Rezession abrutschen, könnte die SNB den Leitzins von heute – 0,75 Prozent kaum mehr substanziell absenken, beispielsweise auf – 4,0 Prozent. (Klicken Sie zum Weiterlesen)

Geht man davon aus, dass eine weitere massive Ausweitung der Bilanzsumme für die SNB nicht mehr in Frage kommt, ist ihr Handlungsspielraum gering, sie ist mit anderen Worten schachmatt. Sie kann nur hoffen, dass die EZB keine weiteren Kapriolen macht und das Währungsumfeld stabil bleibt.

Man muss sich fragen, ob die SNB überhaupt einmal autonom war.

Die Unabhängigkeit der SNB

Die SNB gleicht einem Wanderer, nicht schwindelfrei, der plötzlich vor einem Bergweg steht. Was soll er machen, bei ungewisser Grosswetterlage? Zurück auf den Wanderweg oder nach vorne auf dem Bergweg (über einen furchteinflössenden Gebirgsgrat)? Eine höchst ungemütliche Lage.

Es ist nicht ausgeschlossen, dass sich die SNB aus dieser Lage wieder befreien kann. Wir hoffen es. Es wird aber immer schwieriger, denn die Risiken nehmen mit jeder Bilanzverlängerung weiter zu. Kaum jemand ausserhalb der SNB versteht diese Zusammenhänge. (Klicken Sie zum Weiterlesen)

Die Unabhängigkeit der Nationalbank ist kein Diskussionsthema. Macht sich jedoch Ueli Maurer Gedanken über die Bilanzsumme der Nationalbank (die Ausweitung der SNB-Bilanz sei „an der Grenze des Erträglichen“), wird er offen kritisiert („Der Grund für die Unabhängigkeit“, Markus Diem Meier, Der Bund vom 2. August 2018). Ist es schon soweit, dass man fürchten muss, die labile Finanzierung der Nationalbank kippe, wenn sich ein Bundesrat öffentlich Gedanken macht über die ungewöhnliche Devisenpolitik. Doch „Hier möchten wir dann auch etwas zurückbauen in Zukunft“ hätte er wohl besser nicht gesagt, denn Weisungsgebunden darf sie nicht werden. (Eine Regierung soll nicht die Befugnis erhalten, die Geldpolitik zur Steigerung der Wiederwahlchancen zu missbrauchen.)

Die Macht der Technokraten

Thomas Jordan will keine „Grenze des Erträglichen“, er will freie Hand.

Dass man jedoch die Zukunft der Schweizer Wirtschaft einem kleinen Gremium von Technokraten überlässt, einem Dreierdirektorium, kann es auch nicht sein.

Das Führungskonzept mit einer Machtkonzentration auf wenige Direktoren geht auf das Jahr 1907 zurück. Es ist nicht mehr zeitgemäss, namentlich, wenn man der Nationalbank Ziele und Massnahmen überlässt, die einen derart grossen Impact auf die Schweizer Wirtschaft haben. Und es ist nicht entscheidend, ob dieses Gremium die fachliche Kompetenz hat und ob es unser Vertrauen verdient. Experten haben sich immer wieder geirrt, wie die Geschichte der Nationalökonomie ausführlich zeigt.

Die Nationalbank soll in ihren Entscheiden unabhängig sein und bleiben. Ist dem so, hat der Gesetzgeber jedoch zu bestimmen, in welchem Rahmen sich diese Unabhängigkeit entfalten darf. Geht man davon aus, dass die Exportindustrie die SNB weiter unter Druck setzt oder es allenfalls versucht oder Gewerkschaften und linke Kreise den Erhalt von Arbeitsplätzen als übergeordnetes Ziel aller Massnahmen erklären, wo liegt dann das Ende der Unabhängigkeit?

Wer hindert die Notenbanker, folgenschwere Fehlentscheide zu fällen? Wir stehen vor der gefährlichen Situation, dass einer Gruppe von Technokraten einerseits grosse Unabhängigkeit gewährt wird, doch damit andererseits die Politik abhängig wird. Die Unabhängigkeit auf der einen Seite führt zur Abhängigkeit auf der anderen Seite, was dann gefährlich wird, wenn diese über keine Kontrollmechanismen verfügt.

In einer Demokratie unterliegen wichtige Entscheide einer parlamentarischen Kontrolle. Sieht man die Exportüberschüsse 2018 der Schweizer Exportindustrie stellt sich die Frage, ob die SNB nicht zu viel des Guten getan hat. Es geht schlussendlich um gewaltige Interessen der Exportwirtschaft, die von der heutigen Situation Vorteile erzielt. Und infolgedessen müsste man sich überlegen, ob die Ziele der SNB nicht zu unverbindlich seien.

Die SNB hat das Ziel, die Preisstabilität zu gewährleisten. „Dabei trägt sie der konjunkturellen Entwicklung Rechnung“. Ausserdem: „Sie trägt zur Stabilität des Finanzsystems bei“. Es fehlt die quantitative Messbarkeit, zu viel Wischiwaschi. Darüber hinaus besteht die Gefahr, dass die SNB immer mehr Aufgaben an sich reisst, Aufgaben, die ihr eigentlich nicht zustehen (wie den Erhalt von Arbeitsplätzen zu sichern). Ganz von der Hand zu weisen ist auch nicht die Kritik, dass es unsinnnig ist, dass die Notenbanken durch die Ausweitung ihrer Bilanzen zu Grossaktionären werden.

Der Ideenreichtum der Politiker

Die Ausschüttung der SNB an die Öffentlichkeit ist ungefährdet(Klicken Sie zum Weiterlesen)

Als ob es die Aufgabe einer Zentralbank wäre, Gewinnausschüttungen vorzunehmen. Dass man mit jeder Ausschüttung das Eigenkapital schwächt und damit die Risiken erhöht, scheint kaum jemand zu interessieren. Auch nicht, ob die empfangenden Kantone und der Bund im Notfall der SNB wieder Mittel zurückführen könnten.

Der Vorschlag gewisser Politiker, das Vermögen der SNB (die Devisenanlagen oder wie viele es immer noch bezeichnen, die Devisenreserven) könne man in einen Fonds ausgliedern zum Wohle der Bürger zeigt nur immer wieder, dass diese nicht verstanden haben oder nicht verstehen wollen, dass die Devisenanlagen vorwiegend durch Fremdkapital finanziert sind.

Es kann doch nicht sein, dass sich Politiker nur dafür interessieren, was man mit dem fremdfinanzierten Vermögen der SNB alles anfangen könnte! (noch schlimmer wäre die Variante, wonach die SNB Banknoten drucken sollte, um damit im Rahmen eines Fonds gewinnbringende ausländische Anlagen zu erwerben).

Leadership

Die SNB unter Thomas Jordan igelt sich ein, lässt keine Kritik zu. Sie schützt sich mit Experten. Doch die kritischen Stimmen nehmen zu.(Klicken Sie zum Weiterlesen)

Komplexe Sachverhalte einfach zu erklären ist schwierig, und die Vereinfachung birgt immer auch die Gefahr in sich, Einzelheiten zu übergehen und so die Analyse insgesamt angreifbar zu machen.

Den Franken zu schwächen um den Werkplatz Schweiz zu stärken birgt Risiken. Wie damit umzugehen ist verlangt Leadership. Es ist Zeit zu debattieren, wer diese übernimmt.

Auf jeden Fall gehört das Thema auf den Tisch, heute und ernsthaft diskutiert. Es darf nicht sein, dass man die Themenführerschaft einer Internetplattform überlässt (inside Paradeplatz). Es geht uns alle etwas an, es betrifft uns alle, nicht nur die Exportwirtschaft, die ihre Interessen zu wahren nutzte (Lobbying).

27.02.2019/Renzo Zbinden